Рынок денег в Казахстане: ставки растут, кредиты дорожают

Повышение минимальных резервных требований к банкам может сильно повлиять на ставки по кредитам и депозитам и на возможности кредитовать субъекты экономики.

Аналитический центр Ассоциации финансистов Казахстана (АФК) опубликовал обзор процентных ставок на финансовом рынке Казахстана на 1 апреля 2025 года, передает inbusiness.kz.

Ключевые тенденции

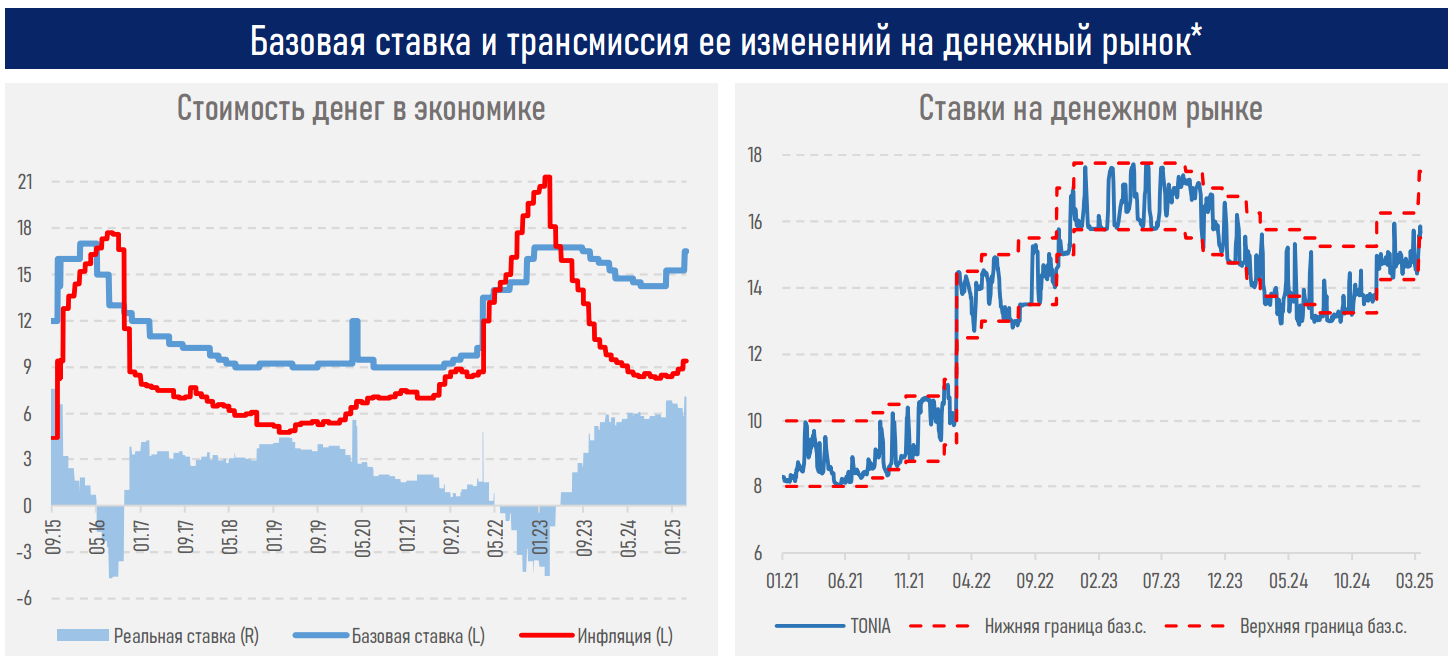

- После мартовского ужесточения монетарных условий реальная ставка в экономике составляет 7,1%, приблизившись к историческому рекорду сентября 2015 года в 7,6%.

- Поддержание такого высокого значения должно способствовать сдерживанию дальнейшего роста цен и инфляционных ожиданий, возврата ИПЦ ближе к таргету в 5% к 2027 году и предотвращению чрезмерного дисбаланса спроса и предложения на товары и услуги, более резкого повышения ставки в будущем и создания условий для устойчивого развития экономики.

- Нацбанк подал сигнал о том, что "оценит достаточность жесткости совокупных денежно-кредитных условий для замедления инфляционных процессов". Напомним, на короткий период с февраля по май 2016 года значение базовой ставки составляло 17%.

- В базовом сценарии АФК ожидает сохранения ставки на текущем уровне в 16,5% до конца мая. Её изменения будут во многом зависеть от обновлённых прогнозов НБРК, которые будут представлены на заседании 26 мая.

- На фоне растущего профицита ликвидности в системе ставка денежного рынка TONIA преимущественно удерживается у нижней границы коридора базовой ставки (тек. 15,5%). Но значительно компенсирует инфляцию (9,4%) и ожидания участников финрынка по изменению курса USDKZT на горизонте следующего года (534,2 тенге за доллар, или +6,6% к текущему курсу).

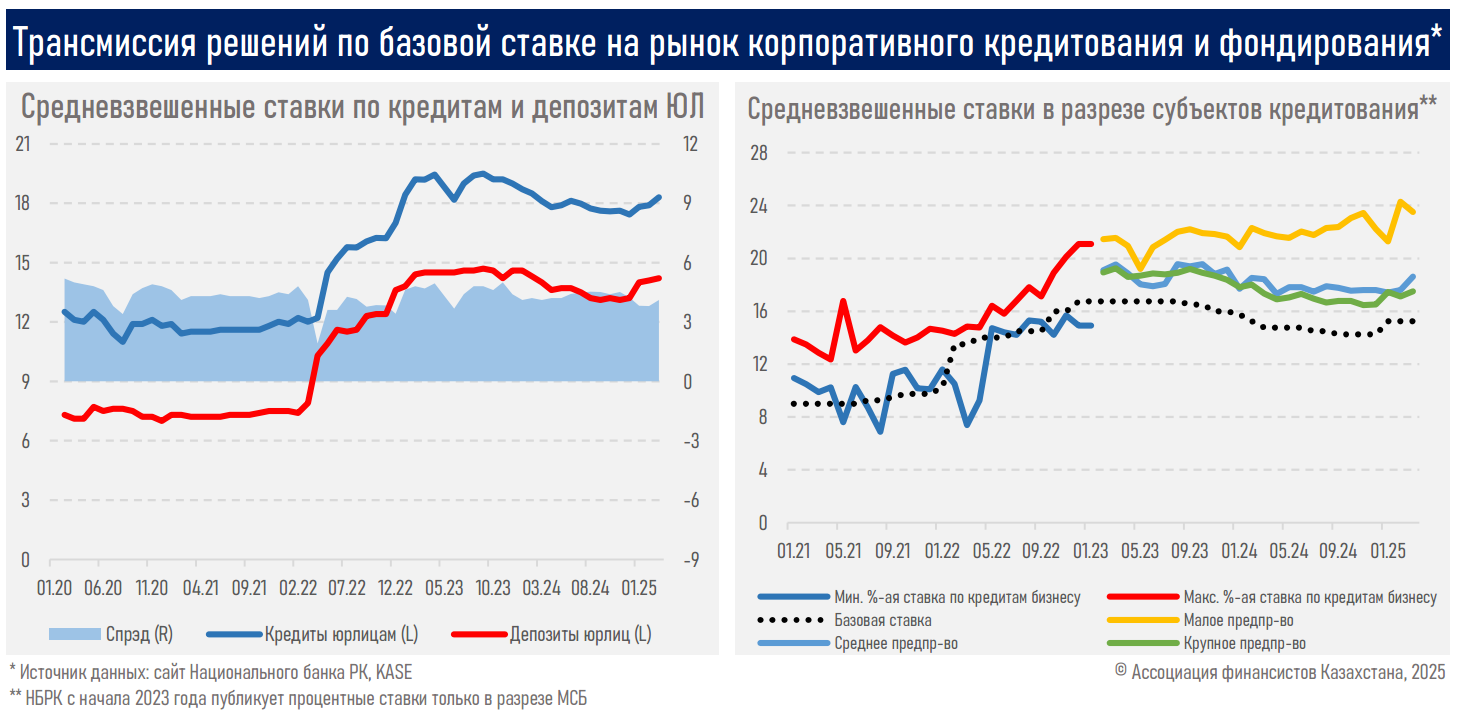

- В то же время спрэд между средневзвешенной ставкой кредитования юрлиц и ставками по корпоративным депозитам снизился до 3,9% с показателя в 4,3% по итогам 2024 года из-за более ускоренного роста ставок по депозитам бизнесу (см. ниже).

- Из-за повышения базовой ставки ценовые условия кредитования бизнеса в текущем году могут ухудшиться, преимущественно, у крупного бизнеса и привести к смещению сроков реализации крупных инвестпроектов. У МСБ явной трансмиссии не наблюдается, вероятно, из-за доступных льготных субсидий и гарантий, значительно снижающих конечную стоимость их кредитов.

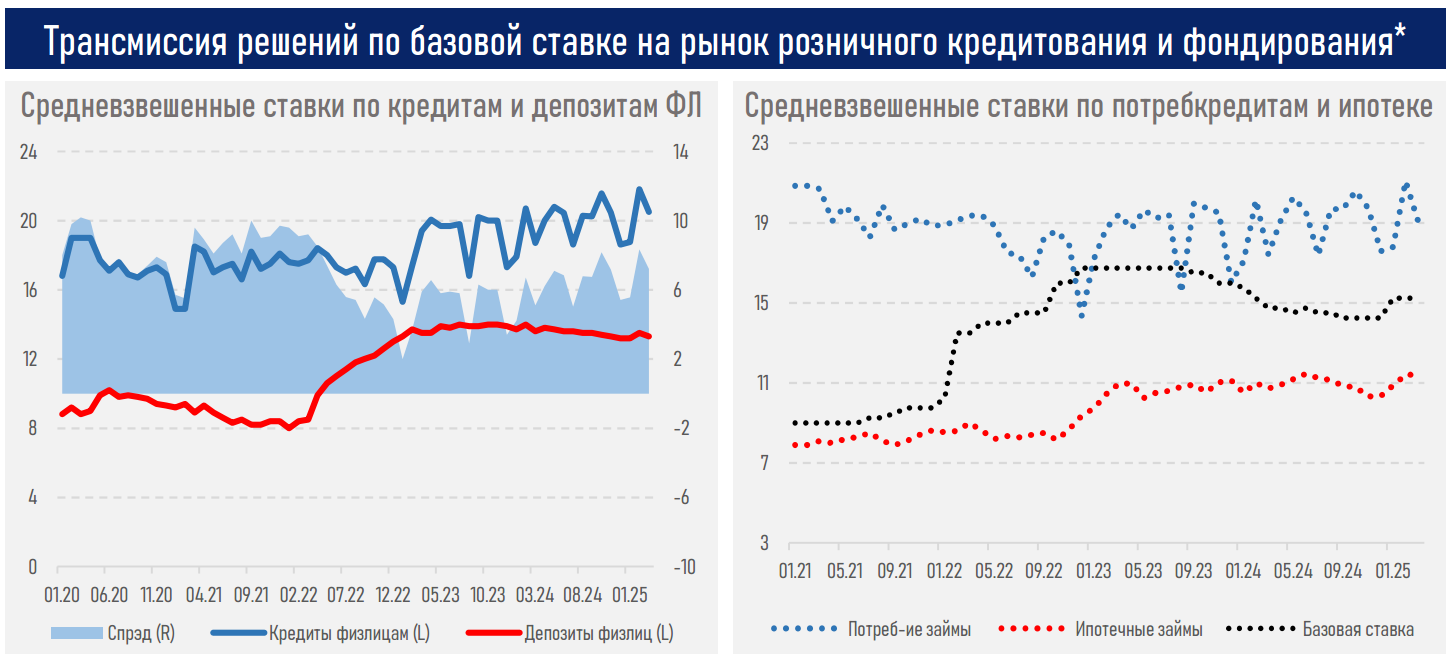

- Розничное кредитование сохраняется более маржинальным: спрэд между средневзвешенными ставками по кредитам и депозитам по итогам 2024 года составил 6,4% (6,3% годом ранее). Более высокое влияние на ставки сохраняют маркетинговые акции по проведению беспроцентных рассрочек (средневз. ставки падают в эти месяцы), а также льготная ипотека.

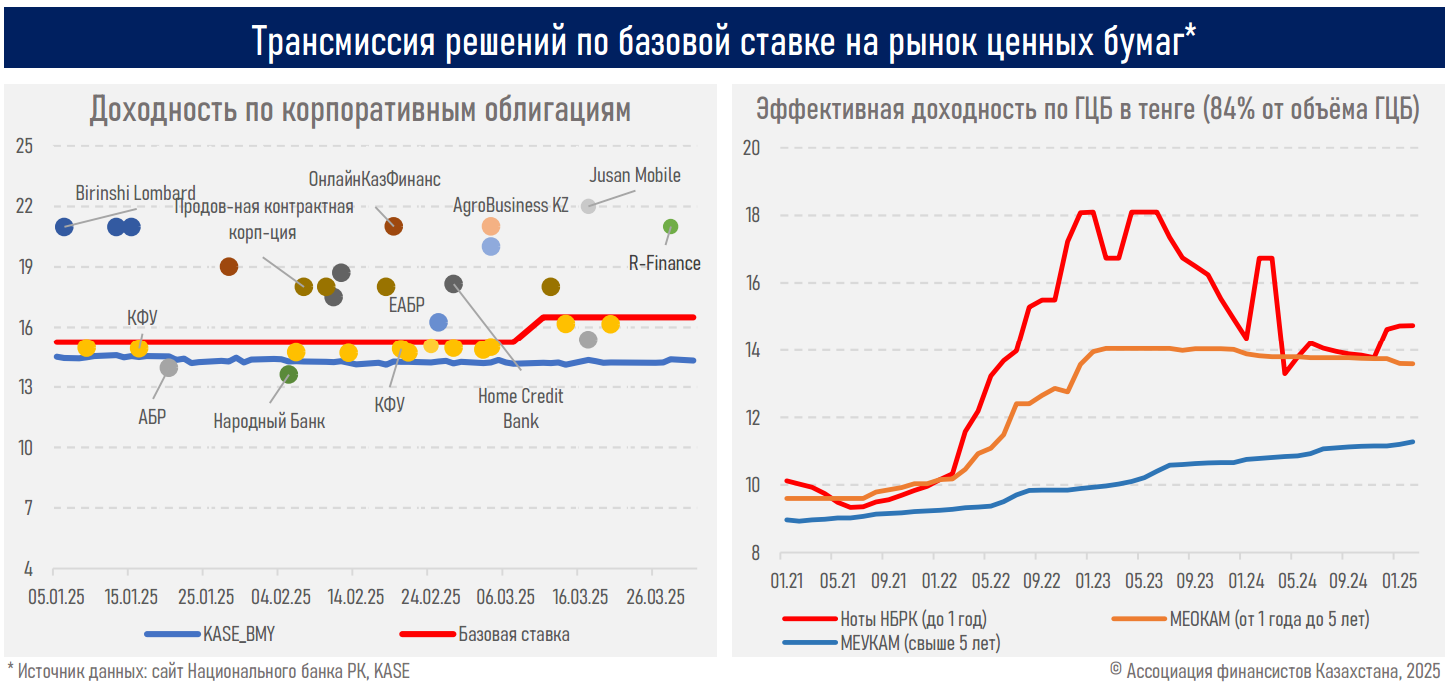

- На долговом рынке доходности по размещенным в марте корпоративным облигациям и ГЦБ выросли вслед за увеличением базовой ставки и негативно сказываются на снижающейся активности эмитентов. Так, за январь – февраль 2025 года размещения корпоративных облигаций упали на 69%, на рынке ГЦБ объём привлечения снизился на 44%.

Резюме

Высокий уровень реальной ставки в экономике (7,1%) — болезненная, но необходимая мера для сдерживания инфляции и укрепления доверия к нацвалюте. Без этого экономика может столкнуться с риском сильного перегрева, дальнейшего роста цен и ещё более жёстких корректировок ДКП в будущем.

Поскольку эффект жёсткой монетарной политики проявляется неравномерно и не сразу (из-за временного лага в трансмиссии решений НБРК на финрынок), влияние последних решений по ДКП на экономические субъекты и в итоге на инфляцию может проявиться в большей степени ближе к началу второго полугодия. В моменте прослеживается позитивное влияние на валютный и денежный рынки, инструменты изъятия ликвидности НБРК. Вслед за повышением стоимости денег в краткосрочном сегменте могут измениться и ставки по отдельным банковским продуктам.

Сильное влияние на ставки по кредитам и депозитам, а также возможности кредитовать субъекты экономики может оказать планируемое НБРК существенное повышение минимальных резервных требований. Этот архаичный метод управления ликвидностью, опирающийся на административные механизмы, снизит возможности для инвестирования в прибыльные активы, что приведёт к удорожанию фондирования БВУ. Такой перевод ликвидности из рыночных инструментов на беспроцентные корсчета в НБРК можно рассматривать как своеобразный скрытый налог, поскольку с его помощью государство изымает ресурсы из частного сектора без компенсации. Соответственно, спрэд ставок по кредитам и депозитам может возрасти из-за необходимости компенсировать удорожание обязательств.

Сохранение рыночного подхода в управлении ликвидности в системе более целесообразно, поскольку позволяет обойтись без негативного влияния на способность БВУ кредитовать субъекты экономики.

Изображение от freepik